O Consultor Sênior em Gerenciamento de Riscos – Açúcar e Etanol da Stone X, Murilo Aguiar, afirma que a previsão de produção de açúcar é de 35,2 milhões de toneladas no Centro-Sul brasileiro. Além disso, revela os efeitos das mudanças no ICMS e até mesmo das regras do RenovaBio.

Canal – Jornal da Bioenergia: Quais os efeitos das mudanças no ICMS dos combustíveis a curto prazo e a médio prazo para as usinas produtoras de etanol?

Canal – Jornal da Bioenergia: Quais os efeitos das mudanças no ICMS dos combustíveis a curto prazo e a médio prazo para as usinas produtoras de etanol?

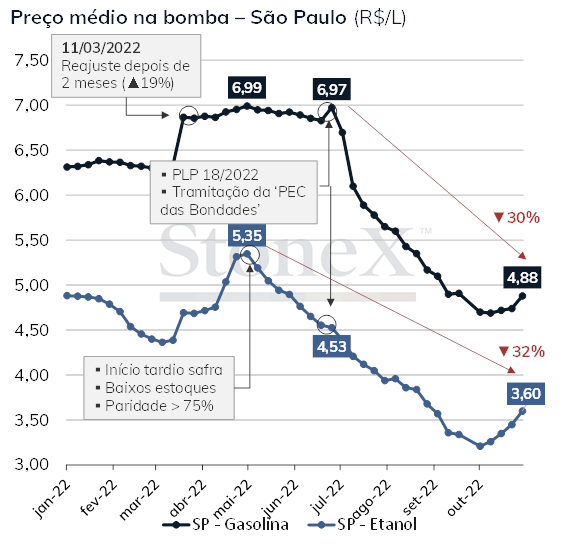

Murilo Aguiar: A desoneração tributária nos combustíveis, principalmente por zeragem dos impostos federais na gasolina (PIS/Cofins e Cide), tiveram um impacto direto de queda nos preços médios da bomba ao consumidor final, com a gasolina C caindo de R$ 6,97/l ao final de junho para R$ 4,88/l no final de outubro e o etanol hidratado de R$ 4,53/l para R$ 3,60/l no mesmo período (ambos SP), mas com queda antecipada pela expectativa de alteração tributária desde começo de maio (veja o gráfico abaixo).

O impacto para os produtores de etanol foi de perda da remuneração com o recuo do preço líquido do biocombustível, o qual chegou a cair mais por conta do maior encargo tributário que se havia na gasolina e necessidade de paridade na bomba inferior ao limiar de 70%. No caso do etanol hidratado o preço líquido em São Paulo chegou a cair mais de R$ 1,20/l, saindo de R$ 3,38/l em meados de maio para R$ 2,16/l nas mínimas em setembro, próximo do custo de produção de algumas unidades.

Canal: A situação preocupa o setor porque os preços do etanol caíram muito. Mas o açúcar está compensando?

Murilo: Sim, com o forte recuo do etanol nos últimos meses destacou-se para o produtor a maior rentabilidade bruta do açúcar, o qual segue mais atrativo em termos correntes e futuros para preços entre os principais produtos. Ainda, vale destacar que o açúcar possui alta liquidez para negociação futura em bolsa, viabilizando a estratégia de planejamento de produção e trava da receita para a safra 2023/24.

Canal: Quais as expectativas para a próxima safra? As usinas vão produzir mais açúcar e anidro do que hidratado?

Murilo: Justamente por conta da boa remuneração futura e segurança por ações de hedge o açúcar deve manter sua prioridade na cadeia de produção. Nós, da StoneX, fizemos nossa primeira estimativa da safra 2023/24 ao final de setembro e trabalhamos com uma produção de açúcar de 35,2 milhões de toneladas no Centro-Sul brasileiro, por consequência de uma safra com maior matéria-prima disponível para moagem (583,1 milhões de toneladas de cana-de-açúcar), maior ATR (140kg/TC) e um mix de 45% a favor do açúcar. Tal visão açucareira se sustenta também devido ao nosso benchmark de fixação no açúcar, estimado em 48% da exportação travada a R$ 2.075/t (sem prêmio e sem polarização) para a safra futura, 2023/24.

Canal: Além disso vem mudanças no RenovaBio que podem prejudicar as usinas?

Murilo: Já há alguns meses especulava-se que poderiam surgir algumas mudanças que poderiam impactar negativamente os preços dos CBios, e de fato vieram.

Ao final de julho foi acatado a postergação das metas individuais da parte obrigada, estendendo o prazo de 2022 para final de setembro 2023 (não mais 31/dez/22). Além disso, estipulou-se, também, que para os próximos anos a aquisição dos créditos para cumprimento das obrigações anuais deverá ocorrer até 31 de março do ano subsequente (seguindo o final do ano safra da cana-de-açúcar, principal gerador de CBios). Adicionalmente, o Ministério de Minas e Energia publicou recentemente no Diário Oficial da União uma redução de 16,3% na meta do RenovaBio de 2023 para a parte obrigada, saindo de 42,35 para 35,45 milhões de CBios. O volume é, também, inferior em 1,5% a atual meta de 2022 – 35,98 milhões de CBios.

Canal Bioenergia Referência em Bioenergia e Agronegócio

Canal Bioenergia Referência em Bioenergia e Agronegócio